03.04.2025 13:371

В первом квартале продажи ипотеки в России снизились на 42% – ВТБ

03.04.2025 13:240

«Квадратные метры» с Олегом Брячаком: Как банки наживаются на продаже квартир?

03.04.2025 11:530

«Квадратные метры» с Олегом Брячаком: Как изменился рынок недвижимости? ВИДЕО

03.04.2025 11:310

Бастрыкин дал указание возбудить дело по обращению псковича о необеспечении его жильем

03.04.2025 11:010

Ларек «Шаурма» демонтировали на улице Коммунальной в Пскове

03.04.2025 13:371

В первом квартале продажи ипотеки в России снизились на 42% – ВТБ

03.04.2025 13:240

«Квадратные метры» с Олегом Брячаком: Как банки наживаются на продаже квартир?

03.04.2025 11:530

«Квадратные метры» с Олегом Брячаком: Как изменился рынок недвижимости? ВИДЕО

03.04.2025 11:310

Бастрыкин дал указание возбудить дело по обращению псковича о необеспечении его жильем

03.04.2025 11:010

Ларек «Шаурма» демонтировали на улице Коммунальной в Пскове

«Метражи»: О покупке жилья в ипотеку, секретах сделок и риелторском бизнесе в Пскове

Новый проект о недвижимости стартовал на волнах «ПЛН FM» (102.6 FM). Программа «Метражи» - это всё о покупке, продаже и аренде жилья, профессиональная точка зрения, советы экспертов, ипотека, загородная недвижимость и новостройки, секреты сделок и вся правда о риэлторском бизнесе в Пскове.

Тема первого выпуска — покупка жилья в ипотеку. Каков типичный портрет заёмщика? У кого больше шансов получить одобрение кредита и каков процент отказов? Как грамотно рассчитать свои силы заемщику, чтобы ипотечный кредит не превратился в кабалу? Об этом ведущий программы, генеральный директор ООО «Этажи-Псков» Роман Максименко поговорил с заместителем управляющего Псковского отделения Северо-Западного банка ПАО «Сбербанк» Игорем Треповым.

Роман Максименко: Мы с вами находимся в середине 2023 года. Лето, хорошая погода, светит солнце. Давайте коротко поговорим с вами о том, как обстоит ситуация на рынке недвижимости. Итак, в России сейчас сохраняется тренд на небольшой ежемесячный рост стоимости квадратного метра.

График подготовлен компанией «Этажи», которая имеет более чем 200 офисов в странах СНГ и в Российской Федерации. Он отвечает на вопрос: а может ли недвижимость подешеветь? На этом сайте представлена выборка с января 2021 года по май 2023 года, на котором виден прирост цены продажи вторичной недвижимости по регионам.

И что же мы видим? Небольшие локальные снижения в пределах 1-2% были только в тот период, когда происходили какие-то неординарные события в целом, в экономической сфере, либо в политической сфере. И такие спады на цену квадратного метра были только в период апреля 2022 года, мая 2022 года и осенью 2022 года. Все остальное время, начиная с января 2022 года, цены потихонечку росли. И на сегодняшний день средняя цена по регионам квадратного метра вторичной недвижимости составляет 83 тысячи рублей.

Какие еще тренды сейчас есть недвижимости? Первый и самый важный тренд – использование искусственного интеллекта в бизнесе. 3D-туры по объектам недвижимости, электронное распознавания паспортов для занесения заявок на ипотеку, умная выдача объектов недвижимости на поисковиках, таких как «Авито», «Циан», «Домклик» и других, и конечно же, онлайн-ипотека, о которой мы сейчас поговорим, как и об ипотеке в целом. Еще основным трендом является то, что те агентства недвижимости, у которых сформированный клиентоориентированный процесс, показывают прирост выручки неуклонно год от году на протяжении последних трех пандемийных лет. Для тех, кто технологичен, рынок просто отличный.

Государство, безусловно, всячески поддерживает рынок ипотеки, предлагая различные субсидированные ипотечные программы как на первичку, вторичку, так и на загородную недвижимость.

Сегодня у нас в гостях заместитель управляющего Псковского отделения Северо-Западного банка ПАО «Сбербанк» Игорь Трепов. Мы не будем глубоко углубляться в продукты банка, а поговорим именно о тех вопросах, которые очень сильно волнуют наших заемщиков, наших с вами клиентов. Мы, как риэлторы, помогаем им подобрать недвижимость, а Сбербанк выдает ипотечные кредиты для того, чтобы эта недвижимость была приобретена клиентами. Основной вопрос, который беспокоит заемщиков: какой типичный портрет этого самого заемщика, что это за человек, какого он возраста, какие у него должны быть доходы, у кого больше шансов получить одобрение того кредита?

Игорь Трепов: Нам, наверное, нашу передачу нужно было проводить в преддверии 8 марта, потому что, по нашим исследованиям, 65% ипотеки у нас берут клиенты-женщины. Хотя, конечно, и мужчины являются лидерами в определенных сегментах, таких как индивидуальное жилищное строение, частные дома, – около 60% таких ипотек у нас берут мужчины. И, конечно же, не так давно появившаяся ипотека для IT-специалистов, там у нас порядка 77% клиентов – мужчины. Но в целом наш главный клиент по ипотеке – это наши замечательные женщины.

Если раскрывать информацию по возрастам, то очень приятно наблюдать, что ипотека стала доступна для достаточно молодых клиентов. И на сегодняшний день около 30% ипотек, которые выдает Сбербанк, берут клиенты в возрасте 25-34 лет.

Роман Максименко: А я вот слышал, что Сбербанк даже 19-летним выдает ипотеку.

Игорь Трепов: И такое есть. Хотя по доле категория не очень большая. Если мы говорим про возраст, то, конечно, наибольшая часть ипотеки – это первичка. Ее берут клиенты чуть более старшего возраста – в среднем где-то 39 лет. А вторичку, как более доступную по цене или по другим критериям, чаще берут клиенты со средним возрастом около 36 лет, то есть чуть помладше.

Про зарплаты я, к сожалению, сейчас не стал бы эту информацию доводить, поскольку последний год очень серьезно изменил уровни доходов относительно прошлого и позапрошлого года, они серьезно колеблются. Поэтому те данные, которые у нас есть по 2023 году, очень сильно отличаются от предыдущих лет, и я бы сейчас не стал об этом говорить.

Роман Максименко: А вообще, чтобы получить скажем, ипотечный кредит, нужно обязательно быть трудоустроенным, иметь какие-то зарплатные программы, зарплатные проекты?

Игорь Трепов: Вы прямо подводите меня к тому, чтобы сказать, что наиболее интересные предложения по ипотеке получат клиенты зарплатных проектов банка. В данном случае любой банк будет уже понимать уровень дохода заёмщика, регулярность выплат зарплаты. Конечно же, самые лучшие условия предоставляются таким клиентам.

Однако, для того, чтобы получать ипотечный кредит, в Сбербанке в том числе, можно подать заявления по двум документам без подтверждения зарплаты. Такие заявки будут рассматриваться точно также и будут иметь достаточно хорошие возможности для одобрения. На сегодняшний день процент одобрения в Сбере велик, сейчас это цифра составляет около 70%.

Для того, чтобы повлиять на уровень одобрения и иметь возможность его получить, я бы рекомендовал следующие вещи. В первую очередь любой банк будет оценивать кредитную историю потенциального заемщика. Очень важно знать, что у вас сейчас нет просроченных кредитов, кредитных карт. В идеале, долги по небольшим кредитам или кредитным картам следует погасить.

Роман Максименко: То есть, если, например, человек купил телефон за 20 тысяч рублей, у него осталось 2 тысячи рублей невыплаченной суммы по кредиту, то лучше его погасить?

Игорь Трепов: Да, тогда у вас будет больше шансов на одобрение ипотеки, а также на одобрение определенной суммы.

Также, исходя из практики, мы рекомендуем внимательно посмотреть на задолженности по штрафам, по налогам. Можно иметь какую-то задолженность по штрафу, про которую, может быть, вы даже и знать не знаете, а она может повлиять вам потом на рассмотрение ипотечного кредита. Поэтому, как было в старой рекламе: «Заплатите налоги – и спите спокойно».

Роман Максименко: Вы сейчас сказали, что 70% получают одобрение в банке, соответственно, процент отказа – 30%. Какие основные причины отказа, кроме того, что вы упомянули, еще могут быть? Непогашенные кредиты, штрафы, неоплаченные налоги, что-то ещё?

Игорь Трепов: В принципе, отвечая на предыдущий вопрос, озвучил все, что может стать причиной отказа. На самом деле есть клиенты, которые действительно, получив вначале отказ и попав в эти 30%, с нашей помощью разбираются в том, как правильнее подойти к обращению за ипотекой. Гасят свои задолженности и могут переподаться. Да-да, подают заявки через определенный срок, и мы во второй раз уже им одобряем. Поэтому здесь, по сути, уровень одобрения может быть в чем-то и выше за счет этой повторной подачи.

Роман Максименко: Уважаемые зрители и слушатели, обратите пожалуйста внимание на то, что отказ в одобрении ипотеки – это не «приговор». На самом деле может быть ситуация, когда вы свои задолженности погасите, поправите свою кредитную историю и получите позитивный результат. Еще вопрос по поводу уменьшения запрашиваемой суммы: как часто это происходит?

Игорь Трепов: Да, бывают такие случаи. Это тоже связано с кредитной историей, связано с тем уровнем дохода, который заемщик показывает по себе. Далее чуть подробнее поговорим о том, как нужно формировать подход при желании получить ипотеку с точки зрения того уровня дохода, который есть у вас и в вашей семье.

Роман Максименко: Каков сейчас в Пскове и Псковской области средний чек ипотечного кредита? И на какой срок люди, как правило, подают заявку на ипотечный кредит?

Игорь Трепов: Вы чуть ранее рассказывали о том, какие тренды наблюдаются в последнее время на рынке и Пскова и в целом в России по ипотеке. Я вам дам информацию по Сберу. На сегодняшний момент средний чек – 2 миллиона рублей на ипотеку. Средний срок – 20-летняя ипотека. Причем года 2,5-3 назад средний чек был около 1,5 миллиона рублей. Можно сделать вывод, насколько он вырос за последнее время. Это мы сейчас говорим про среднюю ипотеку вообще, которую мы выдаем по Псковской области.

Роман Максименко: Из каких соображений люди хотят взять на 20 лет? Почему не больше? Ведь ежемесячный платеж снижается при увеличении срока.

Игорь Трепов: Мне сложно говорить за клиентов. Я наблюдаю ситуации, когда клиенты действительно берут ипотеку на 30 лет, но начинают ее гасить досрочно. Почему-то сейчас, если брать статистику, то 20-летний срок – средний показатель.

Роман Максименко: Когда мы общаемся со своими клиентами и говорим, что вот, можно взять ипотеку на 30 лет, а они отвечают, что нам не надо на такой срок. Мы говорим: «Так никаких проблем нет, гасите раньше, но у вас платеж ежемесячный будет меньше, и нагрузка на домохозяйство будет также меньше». Пожалуйста, если вы захотите ипотеку и четко понимаете, что вы ее планируете гасить не 30 лет, а 20, либо 15, либо меньше, – все равно возьмите на больший срок.

Игорь Трепов: Исходя из моего личного опыта общения с клиентами, мне кажется, что у нас исторически есть такая психологическая черта: мы не хотим быть кому-то должны. Поэтому, когда клиенты рассматривают такую долгую историю как ипотеку, с одной стороны, – вы абсолютно правы – они хотят взять на максимальный срок и тем самым снизить себе платеж, а с другой стороны, людям психологически хочется максимально быстро выйти из этих долговых обязательств. Поэтому они в первую очередь рассматривают срок поменьше.

Роман Максименко: Как вообще заемщику грамотно рассчитать свои силы, чтобы ипотечный кредит не превратился в кабалу или неподъемная задачу? Давайте поподробнее поговорим о том, как соотнести платеж по этому кредиту и ежемесячный доход заемщика, чтобы в целом он мог справляться с нагрузкой. Ведь не секрет, что у нас достаточно высокая закредитованность населения. И как заемщику не попасть в тиски невозможности выплаты?

Игорь Трепов: Высокая закредитованность, – вопрос, по сути, относительный, потому что всем хочется жить здесь и сейчас. И, наверное, очень здорово, что у наших граждан, клиентов появляется возможность покупать квартиры здесь и сейчас, покупать машины здесь и сейчас, иметь возможность за счет кредитных продуктов решать другие личные ситуации. Давайте разберемся в том, как с расчетом на 20 лет грамотно спланировать свой бюджет и взять ипотеку. Тут есть одна очень простая цифра: платеж по ипотеке не должен превышать 30% от среднемесячного уровня дохода того человека, который будет дальше ее оплачивать. Здесь мы рекомендуем рассматривать доход без разовых премий или каких-то иных денежных поступлений, ежегодных выплат. Потому что, вы же понимаете, что в течение 20 лет их может и не быть в какой-то момент.

Роман Максименко: Дохода заемщика или домохозяйства?

Игорь Трепов: Хорошее уточнение. Конечно же, в данном случае, если мы говорим о семье, где два стабильно работающих человека, то здесь можно учитывать доход домохозяйства. Единственное, что надо понимать, какие планы у этой семьи, планируется ли прибавление в детках. Потому что в данном случае мама будет находиться в декретном отпуске и естественно работать не будет. Поэтому это тоже нужно брать в учет.

Роман Максименко: Как бы вы еще посоветовали поступить заемщикам, перед тем, как взять кредит? Рассчитать ипотеку не просто математически, а, допустим, дополнительно законтрактовать его со своим работодателем? Должен ли он еще какие-то меры предпринять, чтобы быть уверенным в том, что он этот платеж «потянет»? Как именно повысить свою экономическую грамотность?

Игорь Трепов: Здесь, безусловно, нужно еще учитывать в целом абсолютный уровень дохода. 30% от ежемесячного дохода в 30 тысяч и 30% от ежемесячного дохода в 50 тысяч – это абсолютно разные деньги, которые остаются на жизнь. Поэтому здесь, конечно, очень важно, рассчитывая ту сумму, которую вы можете позволить себе потратить на платеж по ипотеке, понимать, насколько оставшаяся сумма будет достаточна для комфортной жизни в течение очень длительного срока. Хотя здесь нужно понимать, что платеж фиксируется на сегодняшний день и в течение всего этого срока расти не будет. А уровень дохода все-таки в разных отраслях достаточно стабильно индексируются. Особенно если мы говорим про бюджетников. Ну и, в принципе, все-таки многие люди в течение своего рабочего периода жизни постоянно стремятся работать лучше и зарабатывать больше. Поэтому уже через 5 или 10 лет платеж относительно дохода, который будет через 10 лет, будет, соответственно, сокращаться.

Роман Максименко: Вы сейчас развеяли такое неправильное мнение, которое я неоднократно слышал, что, например, с изменением ключевой ставки банк может пересмотреть проценты по ипотеке. Или, например, ситуация экономическая меняется, и банк вносит в одностороннем порядке коррективы в кредитный договор. Сейчас вы подтвердили, что ничего такого не происходит.

Игорь Трепов: Я, как мы договаривались, не буду рекламировать условия Сбера. Мне здесь сложно сказать за все банки страны, но Сбер действительно ни разу за последние десятки лет в новейшей истории, – яркий пример это апрель 2022 года, когда ключевая ставка сильно выросла, – не менял свои отношения с физическими лицами по потребительским кредитам либо по ипотеке. Поэтому как договорились, так работаем.

Роман Максименко: Последний короткий вопрос по поводу ипотеки на загородную недвижимость. Сейчас появились новые программы, можно взять кредит на постройку загородного дома даже без привлечения подрядной организации на строительство хозспособом. То есть человек может взять деньги под 7,8%, если не ошибаюсь, и построить на своем собственном участке индивидуальный дом. Такая программа имеется?

Игорь Трепов: У нас очень много происходит изменений по строительству частных домов, прямо на текущий момент информацию по процентам я вам не предоставлю, но такая программа, конечно, имеется.

Роман Максименко: В развитие темы я бы хотел сказать о том, что основным трендом сейчас, как и в предыдущие полтора года, является загородная недвижимость. Если взглянуть на статистику, то ситуация следующая: загородный дом может быть до двух раз больше по площади, чем аналогичная квартира за аналогичный бюджет. Смотрите, сейчас квартира в очень популярном для псковичей районе деревни Борисовичи или улиц Владимирской, Никольской в хорошем состоянии в свежем доме стоит более 6 миллионов при площади примерно 60 квадратных метров. В то же самое время индивидуальный жилой дом может стоить ту же самую сумму, но иметь площадь более 100 квадратных метров. Это, конечно, неоспоримое преимущество для покупателей. Есть определенная статистика и научные исследования о том, что за счет чистого воздуха и более экологичной ситуации срок жизни продлевается более чем на два года. Еще одно исследование одного из европейских институтов в свое время привело такие цифры, что риск получения инфаркта за счет того, что кругом тишина, спокойствие, птички поют, уменьшается на 24%. Ну и мы понимаем, что на участке в 10 соток можно вырастить больше 700 килограммов картошки и примерно столько же овощей.

Игорь Трепов: Совсем недавно, проживая в Пскове в квартире, я с семьей принял решение и переехал в ближний пригород, в арендованный дом. Поэтому все, что вы сейчас говорите, полностью подтверждаю. Сердце стало биться спокойнее, спокойнее. Жду урожай.

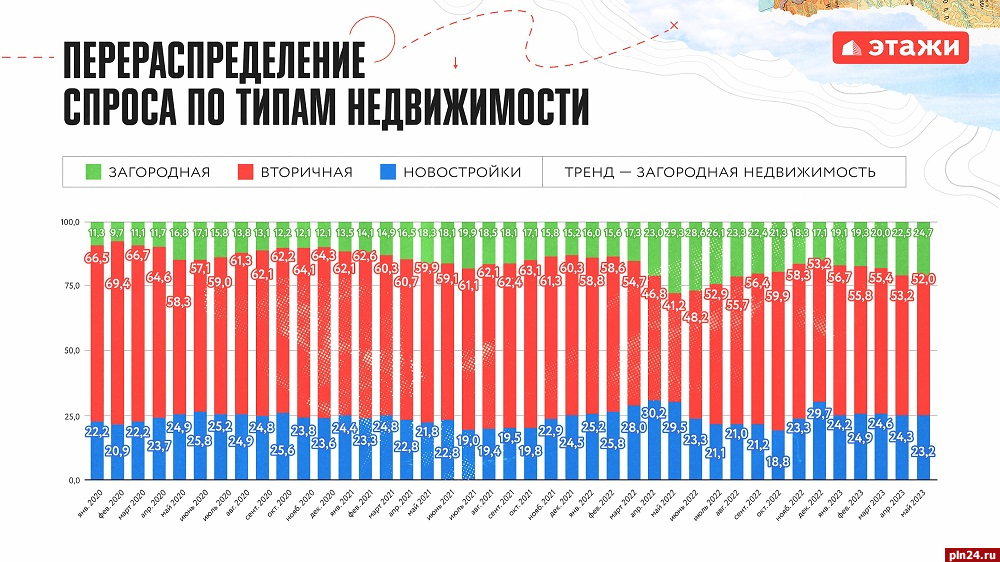

Роман Максименко: Получается такая ситуация, что спрос по типам недвижимости глобально перераспределяется в постпандемийные годы в сторону загородной недвижимости. Так, доля загородной недвижимости в мае 2020 года была всего лишь 10% в Российской Федерации, сейчас она составляет 21%. И, что интересно, в структуре спроса вторичная недвижимость как занимала примерно 50%, так и занимает. А загородная недвижимость потеснила новостройки. Люди начинают понимать, что в загородку вкладываться более интересно. При этом огромный потенциал жилищного строительства загородной недвижимости и низкоэтажных домов в больших городах просто колоссален. Сейчас, допустим, в городах-миллионниках более 50% недвижимости в девятиэтажных домах и выше, и всего лишь 20% в малоэтажке. Потенциал огромный, и это людей очень интересует.

Еще интересные цифры по доле проникновения ипотеки. Если в 2017 году в загородной недвижимости доля проникновения ипотеки у нас была 29%, то в 2023 году на нынешний день уже 40%. Появляются ипотечные программы, государство их субсидирует, а банки выдают их под более дешевый процент. Народ это все начинает понимать, и, соответственно, обращается за покупкой загородной недвижимости. А агентства, имеющие достаточно большую базу, помогают в подборе этих вариантов и в том, чтобы оформить документы правильно.

Очень важен такой тренд, как онлайн-ипотека. Сейчас, чтобы в крупных банках получить ипотеку, вы, по сути, можете практически не выходить из дома, не отходя от компьютера. Даже с мобильного приложения банка. Есть такой прогноз, что в течение двух лет вся ипотека практически уйдет в онлайн.

Ну, и ещё о доле проникновения риелторской услуги. По данным федеральной компании «Этажи» и по данным Сбера, которые коррелируют между собой, в 2010 году к риэлторам обращались 49% покупателей, а в 2022 году уже 81% обращается к риелторам, чтобы подобрать необходимый объект и оформить все документы.

В следующей программе мы поговорим с вами об опасениях клиента перед покупкой квартиры. Как работать с этими опасениями? Как рассеять эти мрачные мысли и о том, как избежать подводных камней? А также мы поговорим о топ-9 трендах будущего в недвижимости. Присоединяйтесь к армии наших слушателей, зрителей и читателей. Спасибо за внимание!

Свои вопросы, касающиеся сферы недвижимости, читатели могут присылать на редакторскую почту redaktor@pln-pskov.ru. Ведущий программы и его гости дадут развернутые ответы.